2023���ҹ��³���������ʷ���״λ��� ��ҵ�����г��ݶ�������

����21���;��ñ���������Ը��������

������ǰ�����ġ�2024���й��������ڱ��桷(�³ơ����桷)��ʾ��2023�����й�������ҵ����¼��һ�꣬�������������ʷ̨�ף����ڳ�Ϊ�����һ��Ҳ���й����ó��г��߳�������Ӱ���ع��������������һ�ꡣ

�������ͬʱ��2023���ҹ��³��������ʳ�����ʷ�Բ����������³���������ʷ���״λ��䡣2023���г������³���������Ϊ56%�����2022���»�2���ٷֵ㣬��������Դ�������������Ե��������г�ˮƽ���á����桷�������С������������Ϸ�����

���������桷������Ϊ���������㡢�����������������������»��ĺ���ԭ���ڹ����ˣ���2023����ó��г��ļ۸�սӰ�죬����Ʒ�Ʋ��Ͻ���Դ���Ʒ�۸����ն�Ӫ����б���������ڵIJ��������������ܵ���ѹ����ͳ�ġ���Ϣ�����������½�������Ϣ�����ȼ�����������ˣ��Ӻ�۾����ӽdz�������Ч����������2023���ҹ����÷�չ����Ҫѹ����������ͳ�����ݣ��ҹ�����˵ĸܸ�ˮƽ��2023���һ���»���

��������Զ���������Ź����������߳�����̨���������ڲ�ҵ�淶�����Ԫ���������������������˽���������λ���������桷ͬʱ��ʾ����Ԥ��ƣ���2028�꣬�ҹ��³��������ʽ���71%���ҡ�

���������桷�����������ʵĽṹ�������ʾ��2023����������(�����ÿ�����)��Ϊ�������ڵ�������Ʒ��ռ��Լ80%���������Խ��������淶��������������Ʒרҵ�ȳ�����ǿ���г��ڶ��ԣ�����B�˺�C���ó�����ռ������������ҵ���չҵ�����������������ӣ�������������DZ���������г���£��

��������ȴ�ͳȼ�ͳ��г�������Դ�����������Ե��������³�������(Լ50%)������Ҫ�Դ���ģʽΪ����δ�����г���ķ�չ�ռ䡣�������桷�ƣ�����Դ����������ƫ����Ҫ���ķ�������Ӱ�죺һ���������˵IJ������ȣ����ǽ��ڹ����˵��Ѷȣ����������˵����Ӷȣ��������Ѷ˵���Ը�ȡ�

������ν�����ڹ����˵��Ѷȡ��������桷��ʾ������Դ������2023���ٴ��¸ߣ��������Ʒ��ֵ�����Ѷȴ��շ��øߣ���ʷ����������ޣ����������������������ڲ�Ʒ������������ڹ����ѶȼӴ�������ڽ��ڹ����ķḻ�ȡ��۸���������Դ�ͳȼ�Ͳ�Ʒ��Ϊ���ޡ�

���������桷����ʾ��2023�������ҹ����ó������г��������Ȼ��Ӿ磬���˴�ͳ��ͷ���������С��������ڹ�˾�벿��רҵ����������˾��������������С���������˾������˾�ȸ�����������������ܲ��볡���۸�ս�����������г�ͬ�����ڣ��Ҵ�����������֮�ơ�

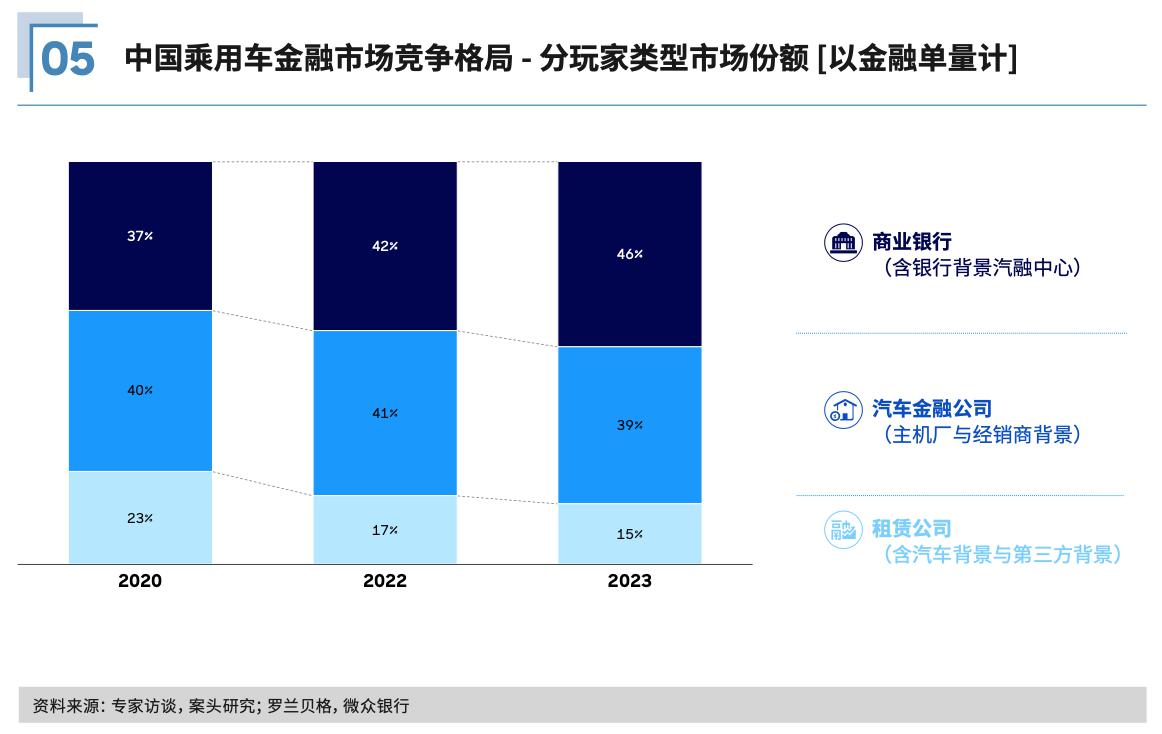

������2023����г����������������ҵ���е���������Խϵ͵��ʽ�ɱ������ȵĽ��ڿƼ�ˮƽ�Լ����������۽��ڷ���IJ���ת�����������ѳ�Ϊ�������ڵ�������ң����ڴ����ѹ�������ڹ�˾������˾���г��ռ䡣2023����ҵ�������������г�����ݶ�ɴ�46%�����2022���нϴ�����������������ڹ�˾�ܵ���ҵ���еij����������������б��֧�����ȵļ��������г��ݶ�ѹ�����֣�2023���г��ݶ�ԼΪ39%�������»�������˾(���������������������˾)�����п�Ⱥ�³��Լ����������ս���Ӱ���£����۶��г��ռ���խ��ͬʱ������ֱ��ҵ��������֧�֣���B�˺�C�˵�����������ϰ���д�������2023�������г��ݶ��һ���½���15%���ڹ�ȥ���������ۼ��»�8%��

������չ��δ��������������ҵ��������һ���Ӿ硣�������桷�ƣ������ڣ�Ԥ�Ƴ��ó���ҵ�ĸ�ѹ�ھ�̬�ƽ���������ҵ���еľ������ƽ���һ���õ����̣����г��ݶ�������һ�������������������������ڽ���Ϊһ��רҵ�����������������ڹ�˾������˾��ƾ���������������Ʒ����Ⱥ��ά�ȵ�רҵ�ԣ���������Դ�����г������������ƣ��Լ����߶˵��淶��������ʵ���г��ݶ�ķ�����

0��